Term Plans

टर्म इंश्योरेंस टैक्स लाभ: टैक्स बचाएं और अपना भविष्य सुरक्षित करें

जब टैक्स चुकाने का समय करीब आता है तो लोग यह सोचना शुरू कर देते हैं कि टैक्स प्लानिंग के जरिए पैसे कैसे बचाए जाएं। वे अपने करों को कम करने और अपनी बचत बढ़ाने के लिए रणनीतिक निवेश करते हैं। ऐसा करने का सबसे अच्छा तरीका "टर्म इंश्योरेंस" खरीदना है।

और पढ़ें

-

Home

-

टर्म इंश्योरेंस

-

Term Hindi-Articles

- टर्म इंश्योरेंस टैक्स लाभ

अगर आपके साथ कुछ होता है तो इससे आपके परिवार को मदद मिलती है और इससे आपको कम टैक्स चुकाने में भी मदद मिलती है। आयकर अधिनियम 1961 के तहत विभिन्न कर कटौती उपलब्ध हैं। कई व्यक्ति धारा 80सी और 80डी के तहत कर कटौती के लिए टर्म इंश्योरेंस प्लान चुनते हैं। आप यह जांचने के लिए आयकर कैलकुलेटर का भी उपयोग कर सकते हैं कि वित्तीय सुरक्षा प्रदान करते हुए एक टर्म इंश्योरेंस प्लान आपकी कर देनदारियों को कैसे प्रभावित करता है।

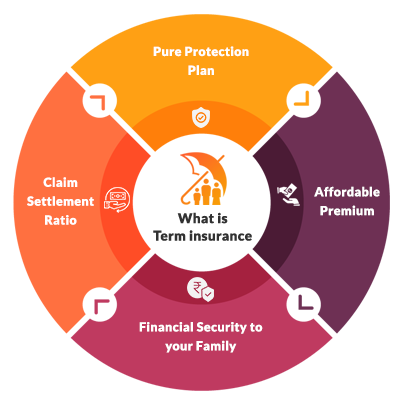

टर्म इंश्योरेंस क्या है?

टर्म इंश्योरेंस केवल एक शुद्ध सुरक्षा योजना को संदर्भित करता है जो निवेश या परिपक्वता लाभ प्रदान नहीं करता है। ये टर्म प्लान किफायती प्रीमियम दरों पर उच्च कवरेज प्रदान करते हैं।

यदि पॉलिसी सक्रिय रहने के दौरान आपके साथ कुछ होता है, तो लाभार्थी को मृत्यु लाभ मिलेगा। मुख्य विचार अत्यावश्यकता के मामले में पॉलिसीधारक के परिवार के सदस्यों को वित्तीय स्थिरता प्रदान करना है। लाभार्थी इस भुगतान का उपयोग ऋण चुकाने या खोई हुई आय को बदलने के लिए कर सकता है।

टर्म इंश्योरेंस एक वन-स्टॉप समाधान है जो पॉलिसीधारकों को भविष्य में मानसिक शांति प्रदान करता है।

₹1

Crore

Life Cover

@ Starting from ₹ 13/day+

₹50

LAKH

Life Cover

@ Starting from ₹ 8/day+

₹75

LAKH

Life Cover

@ Starting from ₹ 12/day+

आयकर अधिनियम की विभिन्न धाराओं के तहत टर्म इंश्योरेंस कर लाभ

-

धारा 80सी के तहत कर लाभ:

-

यह सबसे आम टर्म इंश्योरेंस टैक्स लाभ है जिसका लाभ प्रत्येक भारतीय करदाता आयकर अधिनियम, 1961 की धारा 80सी के तहत उठा सकता है। धारा 80सी के तहत, आप अपनी टर्म इंश्योरेंस पॉलिसी के लिए भुगतान किए गए प्रीमियम पर प्रति वर्ष ₹1,50,000 तक की कटौती का दावा कर सकते हैं। एक महत्वपूर्ण पहलू जिसके बारे में आपको जानना चाहिए वह है कर कटौती। इन वर्गों में उपलब्ध ऊपरी सीमा में सावधि जमा पीपीएफ और विभिन्न अन्य कर-बचत उपकरण में निवेश कर लाभ शामिल हैं।

धारा 80सी के तहत टर्म इंश्योरेंस कर लाभ से संबंधित महत्वपूर्ण तथ्य

-

धारा 80सी के तहत कटौती के लिए अर्हता प्राप्त करने के लिए प्रीमियम राशि बीमा राशि के 10% से कम होनी चाहिए।

31 मार्च 2012 से पहले जारी किए गए टर्म प्लान, टैक्स में टर्म इंश्योरेंस में लाभ मान्य हैं यदि वार्षिक प्रीमियम जीवन कवर के 20% से कम है।

-

-

धारा 10(10डी) के तहत कर लाभ:

आयकर अधिनियम की धारा 10(10D) के तहत आपके नामांकित व्यक्ति द्वारा प्राप्त मृत्यु लाभ पूरी तरह से कर-मुक्त है। टर्म इंश्योरेंस पर इन कर लाभों की कोई ऊपरी सीमा नहीं है। यह सुनिश्चित करता है कि आपके प्रियजनों को बिना किसी कर कटौती के पूरी राशि प्राप्त हो। एक पॉलिसीधारक के रूप में, आपको यह भी पता होना चाहिए कि धारा 10(10डी) के तहत टर्म इंश्योरेंस कर लाभ कुछ नियमों और शर्तों के अधीन हैं। यदि पॉलिसी अवधि के दौरान भुगतान की गई प्रीमियम राशि पूर्व-निर्दिष्ट जीवन कवर के 20% से अधिक नहीं है, तो टर्म इंश्योरेंस प्लान के तहत मृत्यु या परिपक्वता लाभ गैर-कर योग्य होते हैं।

-

धारा 80डी के तहत कर लाभ:

टर्म इंश्योरेंस की धारा 80डी स्वास्थ्य बीमा योजनाओं के लिए भुगतान की गई प्रीमियम राशि पर कर कटौती की अनुमति देती है। यदि आपके पास पहले से ही स्वास्थ्य संबंधी राइडर्स हैं, जैसे सर्जिकल केयर कवर, गंभीर बीमारी कवर और अन्य, तो आपके पास धारा 80डी के तहत टर्म इंश्योरेंस टैक्स लाभ का लाभ उठाने का विकल्प है। सरल शब्दों में, आप स्वास्थ्य बीमा योजना कवरेज प्राप्त करते समय इन राइडर्स को खरीदकर अपने टर्म प्लान प्रीमियम पर अपनी कर बचत बढ़ा सकते हैं।

हालांकि यह मुख्य रूप से स्वास्थ्य बीमा से जुड़ा है, स्वास्थ्य संबंधी राइडर्स (जैसे गंभीर बीमारी कवर) के साथ टर्म इंश्योरेंस पॉलिसियां भी धारा 80डी के तहत कटौती के लिए पात्र हैं।

-

60 वर्ष से कम आयु के व्यक्ति: स्वयं, जीवनसाथी और आश्रित बच्चों के लिए ₹25,000 तक की कटौती।

-

वरिष्ठ नागरिक: 60 वर्ष और उससे अधिक आयु के माता-पिता के लिए प्रीमियम का भुगतान करने पर ₹50,000 की अतिरिक्त कटौती।

-

अधिकतम कटौती: स्वयं, आश्रितों और वरिष्ठ नागरिक माता-पिता के लिए लाभ मिलाकर, सालाना ₹75,000 तक।

टर्म इंश्योरेंस की पूरी समझ के लिए नीचे दी गई तालिका पर एक नजर डालें, धारा 80डी के तहत कर लाभ इस प्रकार होंगे:

जीवन चरण भुगतान की गई प्रीमियम राशि धारा 80डी के तहत टर्म इंश्योरेंस टैक्स लाभ की ऊपरी सीमा स्वयं, जीवनसाथी और बच्चों के लिए माता-पिता और ससुराल वाले 60 वर्ष से कम आयु के व्यक्ति (कवर) रु. 25000 रु. 25000 रु. 50000 आपके माता-पिता >60 वर्ष के हैं रु. 25000 50000 रु. 75000 रु. जब आप और आपके माता-पिता दोनों 60 वर्ष के हों 50000 रु. 50000 रु. 100000 रु -

Secure Your Family Future Today

₹1 CRORE

Term Plan Starting @

Get an online discount of upto 15%#

Compare 40+ plans from 15 Insurers

टर्म इंश्योरेंस कर लाभ: पुरानी बनाम नई कर व्यवस्था

केंद्रीय बजट 2023 ने एक नई कर व्यवस्था पेश की। आप पुरानी या नई व्यवस्था के तहत कर लगाना चुन सकते हैं। यहां बताया गया है कि टर्म इंश्योरेंस के कर लाभ प्रत्येक के अंतर्गत कैसे भिन्न होते हैं:

| टर्म इंश्योरेंस कर लाभ | पुरानी कर व्यवस्था | नई कर व्यवस्था |

| धारा 80C | दावा किया जा सकता है | दावा नहीं किया जा सकता |

| धारा 80D | दावा किया जा सकता है | दावा नहीं किया जा सकता |

| धारा 10(10डी) | नामांकित व्यक्ति के लिए दोनों कर व्यवस्थाओं के तहत मृत्यु लाभ कर-मुक्त है | |

टर्म इंश्योरेंस राइडर्स पर कर लाभ

टर्म इंश्योरेंस राइडर्स आपकी पॉलिसी कवरेज को बढ़ाते हैं और अतिरिक्त कर लाभ प्रदान करते हैं। कुछ शर्तों के तहत विशिष्ट राइडर्स चुनने से आपके टर्म लाइफ इंश्योरेंस टैक्स लाभ को अधिकतम करने में मदद मिल सकती है।

-

गंभीर बीमारी राइडर: इस राइडर को अपने टर्म इंश्योरेंस में जोड़ने से आप धारा 80डी के तहत अतिरिक्त कर कटौती के लिए पात्र हो जाते हैं।

-

रिटर्न ऑफ प्रीमियम (आरओपी) राइडर: इस राइडर को चुनने से आपका प्रीमियम बढ़ जाता है, जिससे धारा 80सी के तहत अधिक कर बचत होती है।

टर्म इंश्योरेंस के लिए कर लाभ का दावा कैसे करें?

टर्म इंश्योरेंस प्रीमियम पर कर लाभ का दावा करना इस बात पर निर्भर करता है कि आप वेतनभोगी व्यक्ति हैं या स्व-रोज़गार। अपने कर लाभ का दावा करने के लिए नीचे दिए गए चरणों की जाँच करें:

-

वेतनभोगी व्यक्तियों के लिए

वेतनभोगी व्यक्ति इन चरणों का पालन करके धारा 80सी और धारा 80डी (गंभीर बीमारी जैसे लागू राइडर्स के लिए) के तहत कर कटौती का दावा कर सकते हैं:

-

फॉर्म 12बीबी जमा करें:

-

फॉर्म 12बीबी एक निवेश घोषणा पत्र है जिसका उपयोग आपके नियोक्ता को टर्म इंश्योरेंस सहित आपके नियोजित कर-बचत निवेश के बारे में सूचित करने के लिए किया जाता है।

-

वित्तीय वर्ष की शुरुआत में यह फॉर्म भरें और जमा करें ताकि यह सुनिश्चित हो सके कि आपके प्रीमियम आपके फॉर्म 16 में दर्शाए गए हैं।

-

-

दस्तावेज़ संभालकर रखें:

-

अपनी प्रीमियम भुगतान रसीदें और प्रीमियम प्रमाणपत्र सबूत के तौर पर अपने पास रखें।

-

हालाँकि प्रारंभिक प्रस्तुति के दौरान इन दस्तावेज़ों की आवश्यकता नहीं होती है, यदि कर विभाग सत्यापन के लिए कहता है तो आपको इन्हें प्रदान करने की आवश्यकता हो सकती है।

-

-

-

स्व-रोजगार वाले व्यक्तियों के लिए

स्व-रोज़गार व्यक्ति अपना आयकर रिटर्न (आईटीआर) दाखिल करते समय अपने टर्म इंश्योरेंस प्रीमियम की घोषणा करके कर लाभ का दावा कर सकते हैं:

-

आईटीआर फॉर्म में प्रीमियम की घोषणा करें:

कटौती का दावा करने के लिए अपना आईटीआर दाखिल करते समय प्रासंगिक धाराओं (80सी और 80डी) के तहत प्रीमियम भुगतान शामिल करें। -

कटौती सीमा को समझें:

धारा 80डी के लिए, आप दुर्घटना लाभ या गंभीर बीमारी जैसे राइडर्स पर भुगतान किए गए प्रीमियम के लिए प्रति वर्ष ₹25,000 तक का दावा कर सकते हैं।

हालांकि, आप केवल भुगतान किए गए वास्तविक प्रीमियम का दावा कर सकते हैं। उदाहरण के लिए, यदि आपका वार्षिक प्रीमियम ₹12,000 है, तो आप उस राशि का दावा कर सकते हैं, न कि पूरी ₹25,000 की सीमा का। -

प्रीमियम पर जीएसटी:

यदि आपके प्रीमियम में जीएसटी शामिल नहीं है, तो आप इसे अपने कर कटौती के हिस्से के रूप में दावा कर सकते हैं।

-

टर्म इंश्योरेंस टैक्स लाभ का दावा करने के लिए पात्रता मानदंड

आप टर्म इंश्योरेंस पॉलिसियों के लिए भुगतान किए गए प्रीमियम पर कर लाभ का दावा तभी कर सकते हैं, जब पॉलिसीधारक:

-

स्वयं

-

पति/पत्नी

-

आश्रित बच्चा

-

आश्रित माता-पिता या ससुराल वाले

टर्म लाइफ इंश्योरेंस के कर निहितार्थ को समझना

-

टर्म लाइफ इंश्योरेंस पॉलिसी पर टीडीएस: यदि आपको ₹1 लाख से अधिक का मृत्यु लाभ मिलता है, तो बीमाकर्ता टीडीएस के रूप में 1% काट लेगा।

-

टर्म इंश्योरेंस पर जीएसटी: टर्म इंश्योरेंस प्रीमियम पर 18% जीएसटी लगाया जाता है। हालाँकि, एनआरआई अपनी पॉलिसियों को सक्रिय रखने के लिए भुगतान किए गए प्रीमियम पर जीएसटी छूट का दावा कर सकते हैं।

टर्म इंश्योरेंस को पूरा करने के लिए निवेश योजनाओं की खोज

संरचित निवेश योजनाओं के साथ अपने पोर्टफोलियो में विविधता लाने पर विचार करें:

-

5-वर्षीय निवेश योजना: अल्पकालिक लक्ष्यों के लिए आदर्श।

-

10-वर्षीय निवेश योजना: कार खरीद या शिक्षा वित्तपोषण जैसे मध्यम अवधि के वित्तीय लक्ष्यों के लिए उपयुक्त।

-

20-वर्षीय निवेश योजना: सेवानिवृत्ति योजना या घर खरीदने जैसे दीर्घकालिक उद्देश्यों के लिए सर्वोत्तम।

-

5 लाख निवेश योजना: एक विशिष्ट निवेश राशि पर रिटर्न को अनुकूलित करने के लिए तैयार।

इसे समाप्त कर रहा हूँ!

टर्म लाइफ इंश्योरेंस आपके प्रियजन की वित्तीय जरूरतों को सुरक्षित करने के सबसे प्रभावी तरीकों में से एक है, लेकिन यह विभिन्न कर लाभ भी प्रदान करता है, जो इसे कर-बचत उपकरणों में से एक बनाता है। अपने और अपने परिवार के वित्तीय भविष्य को सुरक्षित करने के लिए टर्म प्लान खरीदने से पहले हर किसी को टर्म इंश्योरेंस टैक्स लाभों के बारे में अच्छी तरह से पता होना चाहिए। टर्म इंश्योरेंस कर लाभों के बारे में समझने और जानने से आप अपने वित्त की बेहतर योजना बना सकते हैं और इसका अधिकतम लाभ उठाने में मदद कर सकते हैं।

Read in English Term Insurance Benefits

Read in English Best Term Insurance Plan

(View in English : Term Insurance)

अक्सर पूछे जाने वाले प्रश्न

-

प्रश्न: टर्म लाइफ इंश्योरेंस टैक्स लाभ क्या हैं?

उत्तर: टर्म इंश्योरेंस कर लाभ आयकर अधिनियम, 1961 की धारा 80सी, 80डी, और 10(10डी) के तहत दी जाने वाली कटौती और छूट हैं। ये लाभ कर योग्य आय को कम करते हैं और पॉलिसीधारकों के लिए वित्तीय बचत सुनिश्चित करते हैं। -

प्रश्न: क्या मैं टर्म इंश्योरेंस प्रीमियम पर कर लाभ का दावा कर सकता हूं?

उत्तर: हां, आप धारा 80सी के तहत टर्म इंश्योरेंस के लिए भुगतान किए गए प्रीमियम पर कटौती का दावा कर सकते हैं। स्वास्थ्य राइडर जोड़ने से आप धारा 80डी के तहत अतिरिक्त लाभों का दावा कर सकते हैं। -

प्रश्न: धारा 80डी के तहत वरिष्ठ नागरिकों के लिए अधिकतम कटौती क्या है?

उत्तर: वरिष्ठ नागरिक स्वास्थ्य राइडर्स या स्टैंडअलोन स्वास्थ्य पॉलिसियों के लिए भुगतान किए गए प्रीमियम के लिए सालाना ₹50,000 तक की कटौती का दावा कर सकते हैं। -

प्रश्न: यदि मैं अपने टर्म इंश्योरेंस प्रीमियम का भुगतान नहीं करता तो क्या होगा?

उत्तर: यदि प्रीमियम का भुगतान समय पर नहीं किया जाता है, तो पॉलिसी समाप्त हो जाएगी, और आप धारा 80सी और 80डी के तहत कर कटौती सहित सभी लाभ खो देंगे। -

प्रश्न: क्या पॉलिसी समाप्त होने पर मैं टर्म इंश्योरेंस लाभ का दावा कर सकता हूं?

उत्तर: नहीं, समाप्त पॉलिसियों के लिए कर लाभ का दावा नहीं किया जा सकता है। कवरेज और संबंधित कर लाभ बनाए रखने के लिए समय पर भुगतान सुनिश्चित करें। -

प्रश्न: निवेश योजनाएं किस प्रकार टर्म इंश्योरेंस की पूरक हैं?

उत्तर: 5-वर्षीय निवेश योजना, 10-वर्षीय निवेश योजना, 20-वर्षीय निवेश योजना, और5 लाख निवेश योजना जैसी योजनाएं विकास के अवसर प्रदान करती हैं जबकि टर्म इंश्योरेंस आपके प्रियजनों के लिए वित्तीय सुरक्षा सुनिश्चित करता है। -

प्रश्न: क्या प्रीमियम पर जीएसटी कर कटौती के लिए पात्र है?

उत्तर: नहीं, प्रीमियम पर जीएसटी और अन्य उपकर धारा 80सी या 80डी के तहत कटौती योग्य नहीं हैं। -

प्रश्न: क्या टर्म इंश्योरेंस दावे कर योग्य हैं?

उत्तर: मृत्यु लाभ दावे धारा 10(10डी) के तहत कर-मुक्त हैं। हालाँकि, यदि वार्षिक प्रीमियम ₹5 लाख से अधिक है तो परिपक्वता लाभ कर योग्य हो सकता है। -

प्रश्न: वरिष्ठ नागरिकों के लिए टर्म इंश्योरेंस लाभ क्या हैं?

उत्तर: वरिष्ठ नागरिक हेल्थ राइडर्स और स्टैंडअलोन हेल्थ पॉलिसियों के साथ टर्म इंश्योरेंस के लिए धारा 80डी के तहत संयुक्त कटौती में ₹1,00,000 तक का दावा कर सकते हैं। -

प्रश्न: मैं अपने टर्म इंश्योरेंस टैक्स लाभ को अधिकतम कैसे करूं?

उत्तर: स्वास्थ्य राइडर का विकल्प चुनें, समय पर प्रीमियम का भुगतान करें, और सुनिश्चित करें कि अधिकतम कटौती के लिए प्रीमियम धारा 80सी और 80डी के प्रावधानों के अनुरूप हो। -

प्रश्न: क्या टैक्स बचत के लिए टर्म इंश्योरेंस अनिवार्य है?

उत्तर: हालांकि अनिवार्य नहीं है, टर्म इंश्योरेंस दोहरे वित्तीय सुरक्षा लाभ और कर बचत प्रदान करता है, जिससे यह अधिकांश व्यक्तियों के लिए एक विवेकपूर्ण विकल्प बन जाता है। -

प्रश्न: क्या टर्म इंश्योरेंस कर-मुक्त है?

उत्तर: मृत्यु लाभ: टर्म इंश्योरेंस पॉलिसी से मृत्यु लाभ धारा 10(10डी) के तहत कर-मुक्त हैं।

परिपक्वता और उत्तरजीविता लाभ: परिपक्वता और उत्तरजीविता लाभ आम तौर पर प्रचलित कर कानूनों के अनुसार कर योग्य होते हैं। हालाँकि, 1 अप्रैल, 2023 से पहले जारी की गई पॉलिसियों और इस तिथि के बाद जारी की गई ₹5 लाख से कम वार्षिक प्रीमियम वाली पॉलिसियों के लिए परिपक्वता लाभ कर-मुक्त रहेंगे। -

प्रश्न: क्या मैं अपने यूलिप प्लान से टैक्स बचा सकता हूं?

उत्तर: हां, यूलिप योजनाएं आपको कर बचाने में मदद कर सकती हैं। यूलिप के लिए भुगतान किया गया प्रीमियम आयकर अधिनियम की धारा 80सी के तहत प्रति वर्ष ₹1.5 लाख तक की कटौती के लिए पात्र है। इसके अतिरिक्त, अगर प्रीमियम बीमा राशि के 10% से अधिक नहीं है, या 1 फरवरी, 2021 के बाद जारी की गई पॉलिसियों के लिए सालाना ₹2.5 लाख से अधिक नहीं है, तो परिपक्वता आय धारा 10(10डी) के तहत कर-मुक्त है। हालांकि, प्रति वर्ष ₹2.5 लाख (इस तिथि के बाद जारी) से अधिक प्रीमियम वाली पॉलिसियों के लिए लाभ पर पूंजीगत लाभ के रूप में कर लगाया जाता है। कर लाभ को अधिकतम करने के लिए, सुनिश्चित करें कि प्रीमियम निर्दिष्ट सीमा के भीतर रहे। -

प्रश्न: कौन सी बीमा योजनाएं मुझे कर बचाने में मदद कर सकती हैं?

उत्तर: बीमा योजनाएं जो आपको कर बचाने में मदद कर सकती हैं उनमें यूलिप (यूनिट लिंक्ड इंश्योरेंस प्लान), पारंपरिक जीवन बीमा प्लान, एंडोमेंट प्लान, मनी-बैक प्लान, और टर्म इंश्योरेंस प्लान शामिल हैं। इन पॉलिसियों के लिए भुगतान किया गया प्रीमियम आयकर अधिनियम की धारा 80सी के तहत प्रति वित्तीय वर्ष ₹1.5 लाख तक कर कटौती के लिए पात्र है। इसके अतिरिक्त, इन योजनाओं से परिपक्वता या मृत्यु लाभ आम तौर पर धारा 10(10डी) के तहत कर-मुक्त होते हैं, जो निर्दिष्ट शर्तों के अधीन होते हैं।

Different types of Plans

- होम लोन इंश्योरेंस कैलकुलेटर: आसानी से अपने प्रीमियम और ईएमआई का अनुमान लगाएंबजाज लाइफ आईसिक्योर IIश्रीराम लाइफ टर्म इंश्योरेंस प्लानआदित्य बिड़ला दावा निपटान अनुपातअवीवा लाइफशील्ड एडवांटेज प्लानதுலிப் பெட்டிट्यूलिप बॉक्सबीएसएलआई प्रोटेक्टर प्लस प्लानएसबीआई ईशील्ड लॉगिनएसबीआई ग्रुप टर्म इंश्योरेंसदीर्घकालिक बीमा खरीदने के 5 लाभ

Explore the popular searches and stay informed

- 1 Crore Term Insurance

- Best Term Insurance Plan

- Term Insurance for Women

- Term Insurance for NRI

- Term Insurance

- Term Insurance Calculator

- Life Insurance

- Term Insurance with Return of Premium

- Whole Life Insurance

- Term Insurance vs Life Insurance

- What is Term Insurance

- Life Insurance Calculator

- 5 Crore Term Insurance

- 2 Crore Term Insurance

- 50 Lakh Term Insurance

- Term Insurance for Housewife

- Benefits of Term Insurance

- Term Insurance Terminology

- Medical Tests for Term Insurance

- Term Insurance for Self Employed

- Claim Settlement Ratio

- 10 Crore Term Insurance

- Term Insurance for Smokers

- 1.5 Crore Term Insurance

- Zero Cost Term Insurance

- Home Loan Insurance Calculator

- FIRE Calculator

- EMI Calculator

- LIC

- Investment Plan

- Annuity Plan

- Child Plan

- Pension Plan

- ULIP Plan

- Child Investment Plan

- SIP

- LIC Calculator

- SIP Calculator

- SBI SIP

- ULIP Calculator

- Sukanya Samriddhi Yojana

- Best SIP Plans

- Retirement Planning

- SBI SIP Calculator

- HDFC SIP Calculator

- Sukanya Samriddhi Yojana Interest Rate

- NPS Interest Rate

- Deferred Annuity Plans

- SBI Annuity Deposit Scheme Calculator

- Immediate Annuity Plans

- Post Office Child Plan

- Prime Minister Schemes For Boy Child

- Government Schemes for Girl Child

- 50k Pension Per Month

- Atal Pension Yojana Calculator

- Best Pension Plan in India

- CIBIL Score

˜The insurers/plans mentioned are arranged in order of highest to lowest Sum Assured(SA) offered by Policybazaar’s insurer partners offering term insurance plans on our platform, as per ‘first year premium of life insurers as at 31.03.2025 report’ published by IRDAI.

Policybazaar does not endorse, rate or recommend any particular insurer or insurance product offered by any insurer. For complete list of insurers in India refer to the IRDAI website www.irdai.gov.in

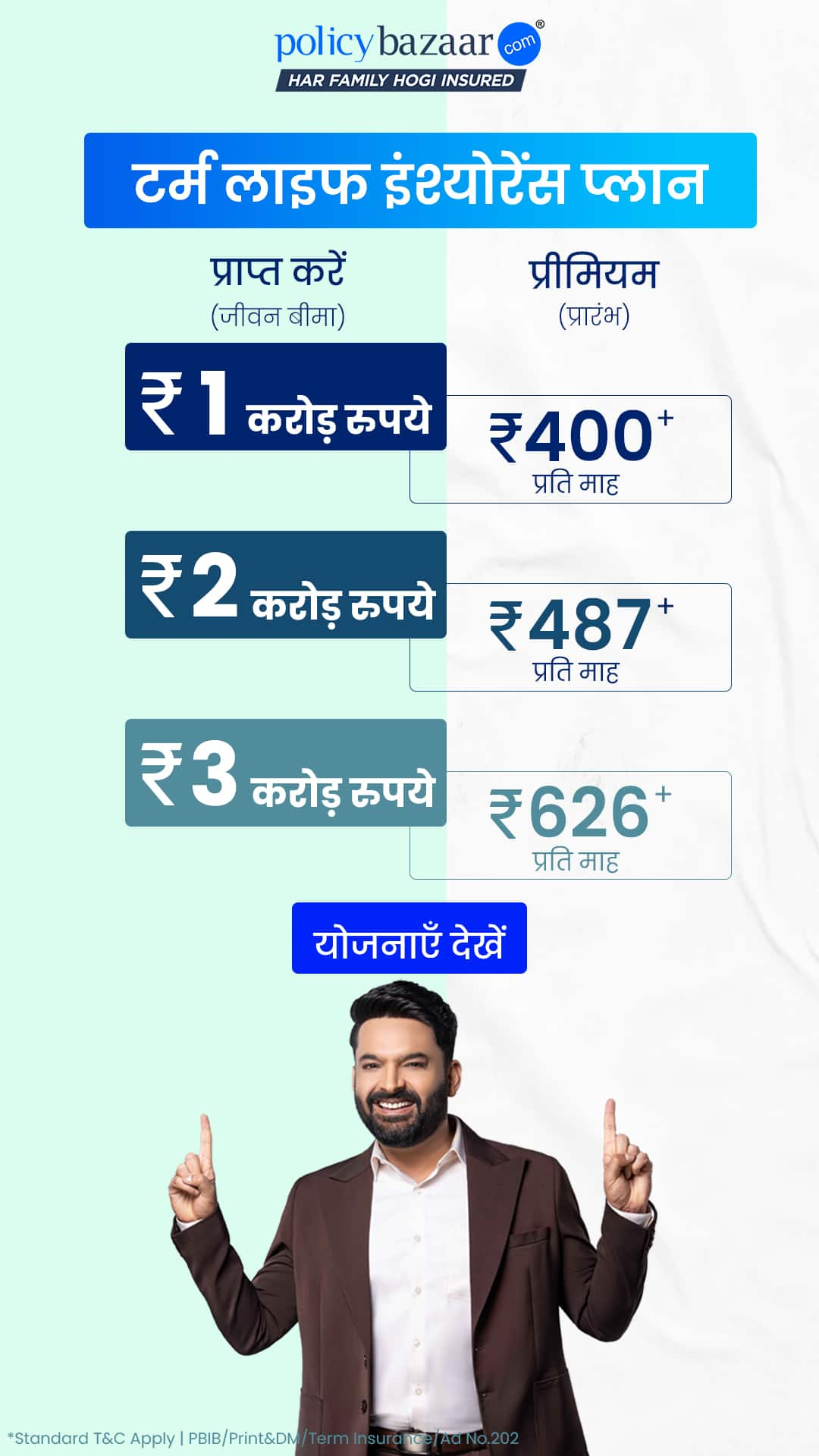

Rs. 400/month is starting price for a 1 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age, rounded off to nearest 10.

Rs. 400/month (Rs.13/day) is starting price for a 1 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 230 is starting price for a 50 lakhs term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age, rounded off to nearest 10.

+Rs. 8/day is starting price for a 50 lakhs term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age, rounded off to nearest 10.

+Rs. 12/day is starting price for a 75 lakhs term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age, rounded off to nearest 10.

+Rs. 497/month is starting price for a 1.5 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 487/month is starting price for a 2 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 626/month is starting price for a 3 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 905/month is starting price for a 5 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. ₹361/month is the starting price for a ₹1 crore loan cover with an 8% interest rate for an 18-year-old male, non-smoker, with no pre-existing diseases, loan tenure up to 20 years, rounded off to the nearest 10

+Rs. 1,267/month is starting price for a 7 crore term life insurance for an 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

*The full refund of premium is available on availing the one-time option of refund of premium. Total premium paid for policy (paid for add-ons) will be the special exit value, payable on availing the one-time option of refund of premium if you wish to completely exit the policy.

+Rs. 447/month is starting price for a 1 crore term life insurance for an (NRI) 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs.679/month is starting price for a 2 crore term life insurance for an (NRI) 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 910/month is starting price for a 3 crore term life insurance for an (NRI) 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 1,374/month is starting price for a 5 crore term life insurance for an (NRI) 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

+Rs. 1,924month is starting price for a 7 crore term life insurance for an (NRI) 18 year-old male, non-smoker, with no pre-existing diseases, cover upto 30 years of age.

Women

+Rs. 400/month is Starting price for a 1 crore term life insurance for an 18 year-old Female, non-smoker, with no pre-existing diseases, cover upto 30 years of age, rounded off to nearest 10.

Rs. 461/month is the starting price for a 1 crore term life insurance for an 24 year-old female, non-smoker, with no pre-existing diseases, cover upto 54 years of age.

1,642/month is the starting price for a 1 crore term life insurance for an 44 year-old female, non-smoker, with no pre-existing diseases, cover upto 74 years of age.

Prices offered by the insurer are as per the approved insurance plans | #All savings and online discounts are provided by insurers as per IRDAI approved insurance plans | Standard Terms and Conditions Apply | **Tax Benefits are subject to changes in tax laws.| Policybazaar Insurance Brokers Private Limited

We will respond in the first instance within 30 minutes of the customers contacting us. 30-minute claim support service is for the purpose of giving reasonable assistance to the policyholder in pursuance of the claim. Settlement of claim (including cashless claim) is the responsibility of the insurer as per policy terms and conditions. The 30-minute claim support is subject to our operations not being impacted by a system failure or force majeure event or for reasons beyond our control. For further details, 24x7 Claims Support Helpline can be reached out at 1800-258-5881

For more details on risk factors, terms and conditions, please read the sales brochure carefully before concluding a sale

Policybazaar Insurance Brokers Private Limited | CIN: U74999HR2014PTC053454 | Registered Office - Plot No.119, Sector - 44, Gurgaon, Haryana – 122001 | Registration No. 742, Valid till 09/06/2027, License category- Composite Broker Visitors are hereby informed that their information submitted on the website may be shared with insurers. Product information is authentic and solely based on the information received from the insurers.

© Copyright 2008-2026 policybazaar.com. All Rights Reserved

˜ Policybazaar Promise reflects the guarantee offered by insurers. Price assurance is based on certifications shared by insurers with us.

Life Insurers

Aviva Life InsuranceView

Aviva Life InsuranceView Max Life InsuranceView

Max Life InsuranceView Bajaj Life InsuranceView

Bajaj Life InsuranceView Exide Life InsuranceView

Exide Life InsuranceView HDFC Life InsuranceView

HDFC Life InsuranceView SBI Life InsuranceView

SBI Life InsuranceViewTerm Insurers

Choose Term Insurance Plan as per you need

Plans starting from @ ₹473/Month*Term Insurance1 Crore Term InsuranceTerm Insurance2 Crore Term InsuranceTerm Insurance4 Crore Term InsuranceTerm Insurance5 Crore Term InsuranceTerm Insurance6 Crore Term InsuranceTerm Insurance7 Crore Term InsuranceTerm Insurance7.5 Crore Term InsuranceTerm Insurance8 Crore Term InsuranceTerm Insurance9 Crore Term InsuranceTerm Insurance15 Crore Term InsuranceTerm Insurance20 Crore Term InsuranceTerm Insurance25 Crore Term InsuranceTerm Insurance30 Crore Term InsuranceTerm Insurance15 Lakh Term InsuranceTerm Insurance60 Lakh Term InsuranceTerm Insurance Articles

- Recent Article

- Popular Articles

29 Dec 2025

29 Dec 2025होम लोन इंश्योरेंस कैलकुलेटर: आसानी से अपने प्रीमियम और ईएमआई का अनुमान...

होम लोन इंश्योरेंस कैलकुलेटर एक सरल ऑनलाइन टूल है जो आपको अपने हाउसिंग लोन को इंश्योरेंस

Read more 28 Nov 2025

28 Nov 2025बजाज लाइफ आईसिक्योर...

बजाज लाइफ आईसिक्योर II एक व्यापक टर्म इंश्योरेंस प्लान है, जो उन लोगों के लिए डिज़ाइन किया गया

Read more 19 Jun 2025

19 Jun 2025श्रीराम लाइफ टर्म इंश्योरेंस...

श्रीराम लाइफ टर्म इंश्योरेंस को भारत भर के परिवारों को किफायती और विश्वसनीय वित्तीय

Read more 09 May 2025

09 May 2025आदित्य बिड़ला दावा निपटान...

आदित्य बिड़ला सन लाइफ इंश्योरेंस देश की जानी-मानी जीवन बीमा कंपनी है। इस बीमाकर्ता का

Read more 09 May 2025

09 May 2025अवीवा लाइफशील्ड एडवांटेज...

अवीवा लाइफशील्ड एडवांटेज प्लान ग्राहकों के लिए समृद्धि और उनके प्रियजनों के लिए कल्याण

Read more

What Is Term Insurance In Hindi

टर्म लाइफ इंश्योरेंस क्या है टर्म इंश्योरेंस का अर्थ और amp; परिभाषा टर्म इंश्योरेंस पॉलिसी

Read more

1 करोड़ के एसबीआई टर्म इंश्योरेंस के बारे में आपको जो कुछ पता होना...

एसबीआई टर्म इंश्योरेंस 1 करोड़ रुपये का एक टर्म प्लान है जो 1 करोड़ रुपये की बीमा राशि प्रदान

Read more

टर्म इंश्योरेंस...

टर्म इंश्योरेंस कैलकुलेटर [[ टर्म इंश्योरेंस कैलकुलेटर क्या है? टर्म इंश्योरेंस कैलकुलेटर

Read moreGet Call Back NowClaudeInsurance

-

- Group Insurance

- Group Health Insurance

- Marine Insurance

- Cargo Insurance

- Fire Insurance

- Shopkeepers Insurance

- Office Insurance

- Professional Indemnity Insurance

- Doctors Indemnity Insurance

- Workmen Compensation Policy

- Comprehensive General Liability

- Cybersecurity Insurance

- Directors & Officers Liability Insurance

- Contractors All Risk Insurance

- Surety Bond

- Contractors Plant and Machinery Insurance

- Erection All Risk Insurance

- Business Insurance

- Cancer Insurance

- Home Insurance

- Home Loan Insurance

- Home Loan Emi Calculator

Policybazaar Insurance Brokers Private Limited CIN: U74999HR2014PTC053454 Registered Office - Plot No.119, Sector - 44, Gurugram - 122001, Haryana Tel no. : 0124-4218302 Email ID: care@policybazaar.com

Policybazaar is registered as a Composite Broker | Registration No. 742, Registration Code No. IRDA/ DB 797/ 19, Valid till 09/06/2027, License category- Composite Broker

Visitors are hereby informed that their information submitted on the website may be shared with insurers.Product information is authentic and solely based on the information received from the insurers.

BEWARE OF SPURIOUS PHONE CALLS AND FICTITIOUS / FRAUDULENT OFFERS IRDAI or its officials do not involve in activities like selling insurance policies, announcing bonus or investment of premiums. Public receiving such phone calls are requested to lodge a police complaint.

© Copyright 2008-2026 policybazaar.com. All Rights Reserved.

₹1 Crore Life Cover Starting from₹478/month+Get an Online Discount of 15% # Lowest Price Guarantee~Check Your Premium Now✕+All savings provided by insurers as per IRDAI approved insurance plan. Standard T&C apply.